「消費税」と聞くと、売上も経費の両方の消費税額を把握する必要があると思う方は多いと思います。

実はそうではなく、簡易的な制度もありますので、これを整理してお伝えしたいと思います。

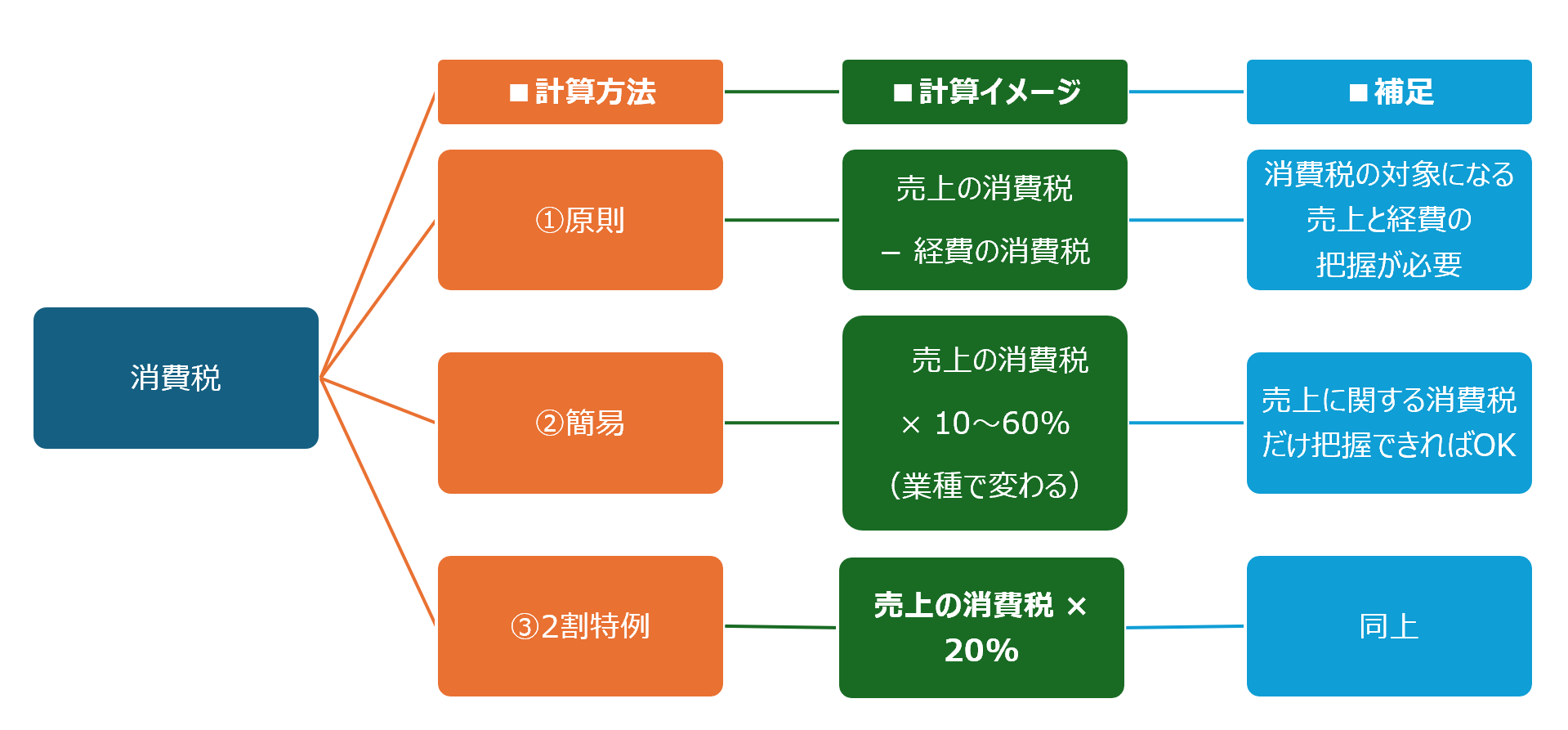

3種類の分類

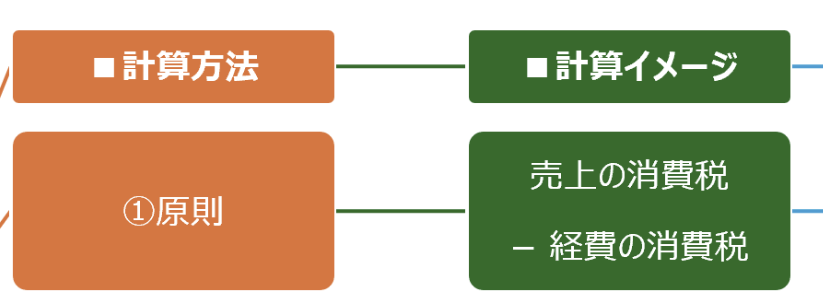

消費税を納める必要がある場合の、3つのイメージ図を先にお見せします。

ここでお伝えしたいのは、

「売上の消費税」だけ把握できればOK

といったケースがあるということです。

(②、③のケースです)

計算ルールを細かく言えばキリがありませんが、まずはここだけでも押さえて頂くとよいと思います。

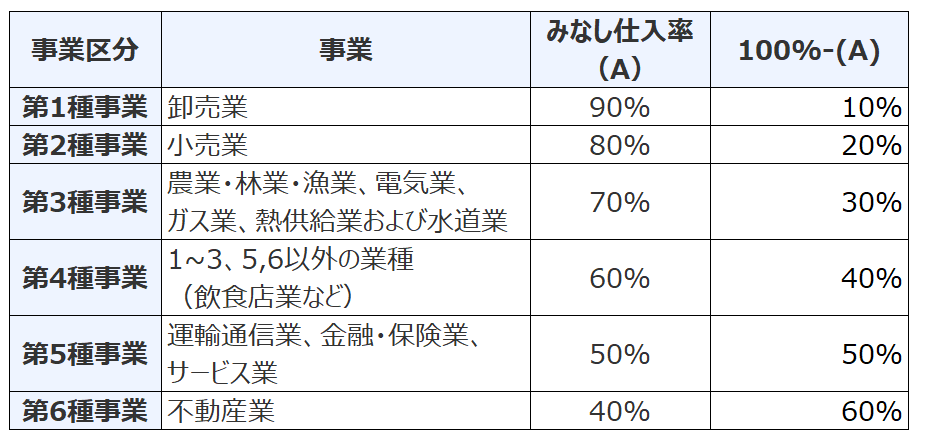

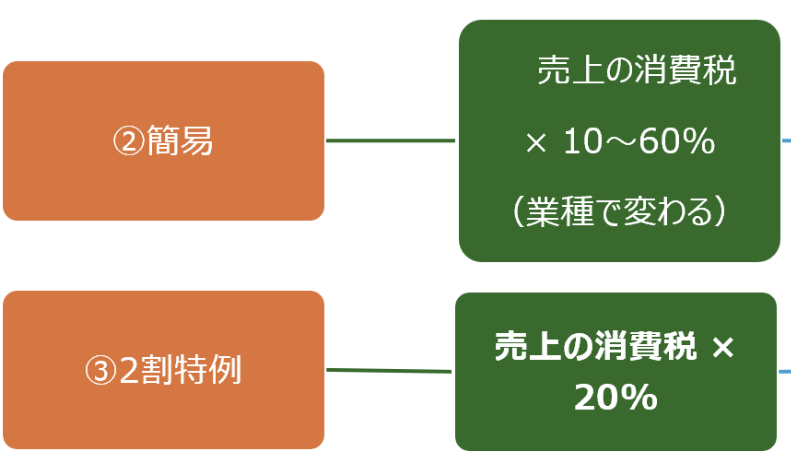

②の簡易で「×10~60%」は、業種によって変わるため、幅があります。

具体的には「みなし仕入率」と言い、下表の関係になります。

(覚える必要はありません)

厳密には、簡易課税の消費税額は

売上の消費税 – 売上の消費税×みなし仕入率

で表現されますが、共通項でくくると、

売上の消費税 ×(1 – みなし仕入率)

となり、さらにシンプルにすると

売上の消費税 × 10%~60%

となります。

覚えておきたい3つのポイント

3点に厳選して、覚えておきたいポイントをお伝えします。

①原則のみ、還付の可能性がある

最初のイメージ図のとおり、引き算があるのは①の原則法のみです。

仮に、大きな設備投資があった場合(=経費の金額が大きくなる場合)は、「経費の消費税」の金額の大きくなります。

そして、「売上の消費税」の金額を超える場合は、還付が生じます。

しかし、②簡易・③2割特例のケースでは、計算式に引き算がありません。

どのように多額の設備投資を行っても、計算には影響せず還付がされることはありませんので、

設備投資の時期と消費税については、顧問税理士に相談してどのタイミングが有利か確認をしておきましょう。

②簡易を選択する場合の「条件」と「制約」を知っておく

条件としては、

- 2期前の売上高(消費税の対象)が5,000万円以下であること

- 事前の届出が必要

(簡易で計算したい期間が始まる前日まで!)

の2点が重要です。

制約としては、

- いちど簡易課税を選択すると、2年間は原則に戻れない

といった点があります。

そのため、簡易課税を選択して2年間経たずに大きな設備投資を行うことは、避けた方がいいでしょう。

(100%還付をされることがないためです)

③2割特例は、「本当は免税だけど、あえてインボイスに登録した人」が使えるもの

インボイス制度が始まってしばらく経ちましたが、2割特例の本質は項目のとおりです。

本当は免税だった人(≒2年前の課税売上高が1,000万円以下の人)

があえてインボイス制度に登録して、消費税を納めます。となった時に適用される制度です。

そのため、

- 2年前の課税売上高が1,000万円超

- 資本金1,000万円以上の新設法人

など、そもそも消費税を納める必要がある人は、③2割特例は使えませんので、注意しましょう。

2026年度:税制改正の影響

そして、2025年12月19日に『令和8年度税制改正大綱』が発表されました。

その中で、今回の記事に影響するのは、2割特例の箇所です。

要約すれば、

個人事業主の場合、特例の20% ⇒ 30%

になるというものです。

スケジュールとしては、

- 2割特例は、2026年9月30日で終了。

- 3割特例は、2026年10月1日~2028年9月30日

といった形です。

2割特例を使っている方からすれば、消費税の金額が10%値上がりするようなイメージです。

それでも簡易課税よりも割安というケースはありますので、廃止されるよりはよかったかなと思います。

注意したいのは、法人は対象外という点です。

(法人の2割特例は上記のスケジュールで終了し、原則か簡易のどちらかになります)

以上、3種類の消費税について触れてみました。

何か参考になる点がありましたら幸いです。